I förra blogginlägget gick jag genom momentumindikatorn Rate of change (ROC) som visar vilket momentum (hastighet) en kurs har, och hur kursen pendlar mellan ett överköpt läge och ett översålt läge. Låt oss prata mer om den här pendlande rörelsen.

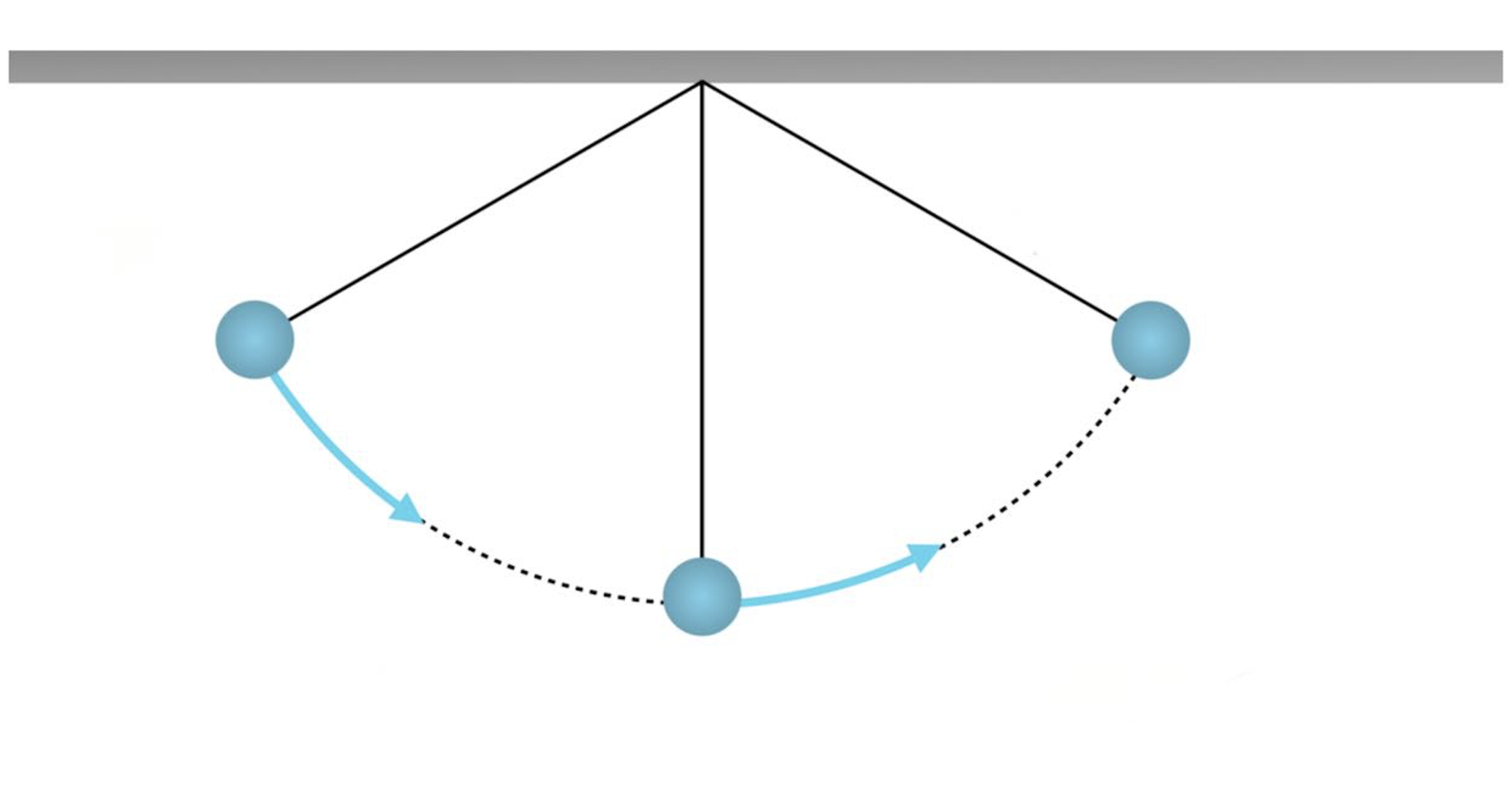

En rörelse som varierar kring ett jämviktsläge kallar fysikerna för oscillation (ordet kommer från latin och betyder svängning). Till exempel, föreställ dig en vikt som hänger i en lina (en pendel) och som flyttas från sitt jämviktsläge. Vikten kommer nu att börja pendla fram och tillbaka över sitt jämviktsläge. Ju större avvikelse från jämviktsläget, desto större kommer den så kallade återdrivande kraften vara.

Om man ritar rörelsen över tid i ett diagram får man en oscillerande rörelse som passerar ett jämviktsläge fram och tillbaka. När pendeln passerar jämviktsläget är momentum som störst. Ju längre bort från sitt jämviktsläge som pendeln befinner sig, desto större är den återdrivande kraften. Och pendeln strävar hela tiden efter att återvända till sitt jämviktsläge.

Liknelsen med kursrörelser på finansiella marknader är naturligtvis slående. Ett slumpmässigt valt diagram för ett värdepapper visar att kursrörelser oscillerar, om än inte lika prydligt som för en klassisk pendel.

På engelska pratar man om reversion to mean eller mean reversion. Man menar att fenomenet handlar om den mänskliga tendensen att överreagera, vilket gör att även finansiella marknader tenderar att överreagera för att sedan normaliseras.

I klassiska How to Make Money in Stocks uttrycker William O´Neill det så här enkelt:

”It is one of the great paradoxes of the stock market that what seems too high usually goes higher and what seems too low usually goes lower.”

Vill man kombinera fundamental analys med teknisk analys kan man se jämviktsläget som en akties implicita fundamentala värde (fair value) som kursen överreagerar (oscillerar) runt.

Ja, det låter ju prydligt och användbart, men existerar oscillation på finansiella marknader?

Forskarna De Bondt och Thaler har undersökt fenomenet sedan 1980-talet. De analyserade avkastningen på New York Stock Exchange aktier under en treårsperiod och valde ut 35 underpresterande aktier som de lade i en vinnarportfölj, samt 35 överpresterande aktie som de lade i en förlorarportfölj.

De följde sedan portföljernas utveckling över en treårsperiod och jämförde med index. Förlorarportföljen slog index och index slog vinnarportföljen. Över en treårsperiod var differensen hela 25 procent. Med andra ord, vinnarportföljen blev en förlorarportfölj, och tvärtom. De sammanfattar sina slutsatser så här.

”Research in experimental psychology suggests that most people tend to “overreact” to unexpected and dramatic news events. This study of market efficiency investigates whether such behavior affects stock prices. The empirical evidence, based on CRSP monthly return data, is consistent with the overreaction hypothesis. Substantial weak form market inefficiencies are discovered.”

Finansiella marknader har en tendens att överreagera. Neurologisk forskning har visat att hjärnans limbiska system som styr våra känslor är mycket starkare än neocortex som styr intellekt. Detta känslomässiga inslag i marknaden skapar kortsiktig felprissättning, menar De Bondt och Thaler.

I nästa blogginlägg ska jag gå genom en enkel indikator för oscillation.

/Jonas Bernhardsson

Hela serien om momentum:

- Allt du behöver veta om momentum

- Den enklaste momentumindikatorn

- Rate of change (ROC)

- Vad är oscillation?

- Oscillator/prisoscillator

- Relative Strength Index (RSI)

- Stochastic

- MACD

- Glidande medelvärde

- Bollinger-band

- Fungerar momentumstrategier?

- Baksidan med momentumstrategier

- Fair value, momentum och oscillation

Källa: De Bondt, W. F. M. & Thaler, R. (1985). ”Does the Stock Market Overreact?” Journal of Finance