I förra blogginlägget gick jag genom Graham p/e, ett förenklat sätt att använda p/e-talet för värdering. I detta inlägg vill jag berätta om Shiller p/e (CAPE).

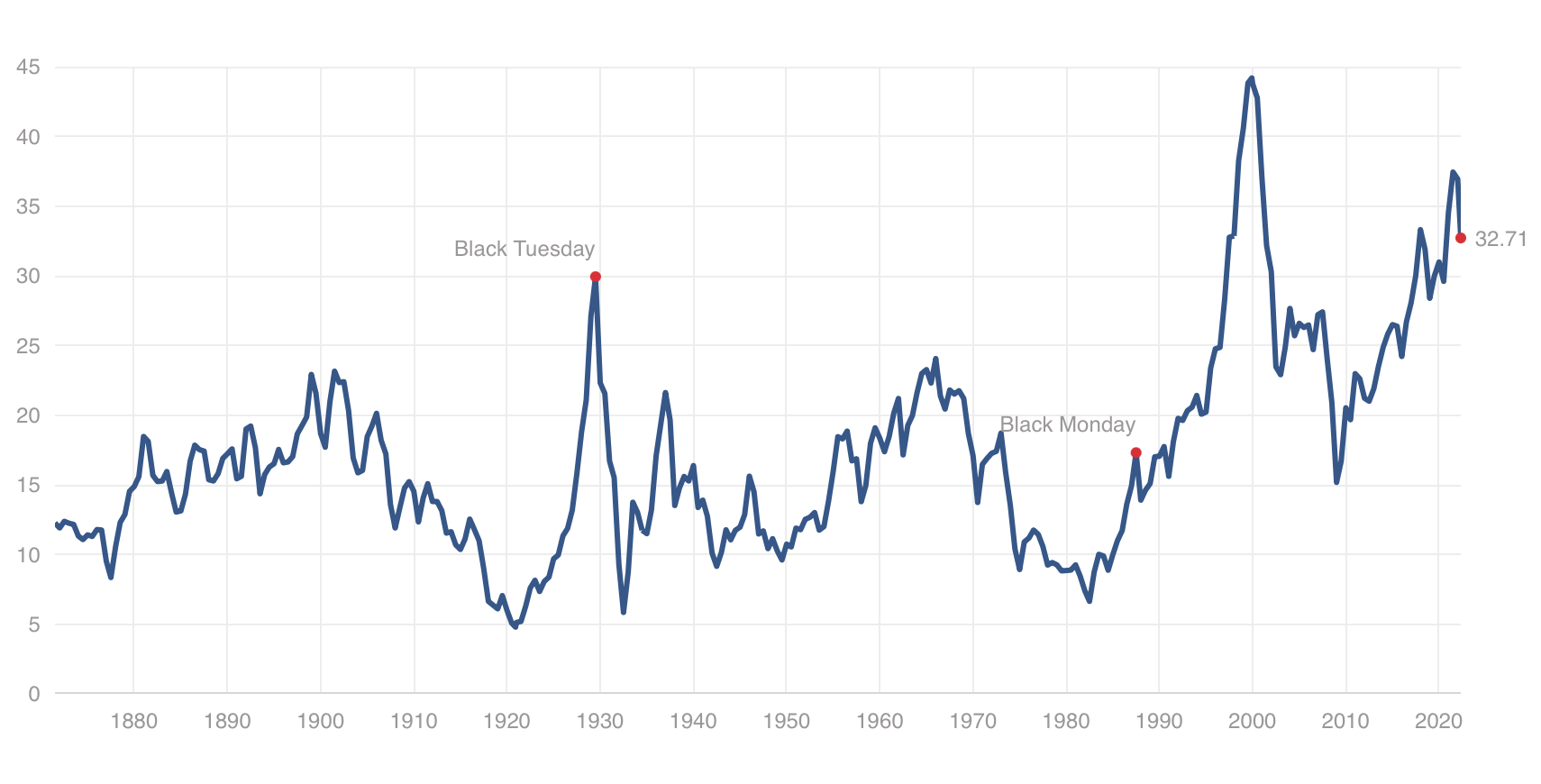

I en uppmärksammad artikel* 1998 presenterade nobelpristagare Robert Shiller på Yale och hans kollega John Campbell modellen CAPE – cyclically adjusted price/earnings ratio. Modellen har kommit att kallas Shiller p/e. Grundtanken var att visa att aktiemarknaden inte var helt effektiv utan kunde prognosticeras med CAPE. När CAPE nådde en topp ökade sannolikheten för att värderingen skulle återgå till sitt historiska genomsnitt – reversion to mean.

Shillers modell utgår från att man tar fram ett genomsnitt av vinsterna de senaste 10 åren (varianter på andra tidsperioder förekommer) och justerar för inflationen. Därefter dividerar man aktiekursen med detta historiska genomsnitt.

Shiller p/e = Aktiekurs / (10 års genomsnittlig inflationsjusterad vinst per aktie)

Nyckeltalet kan användas för att värdera enskilda aktier, precis som ett vanligt p/e-tal, men används oftast för att värdera marknaden som helhet – är börsen dyr eller billig? Nyckeltalet ställs då mot en lång tidsserie av genomsnittligt CAPE för att få en indikation på om börsen är över- eller undervärderad.

I sin artikel beräknade Shiller och Campbell CAPE för S&P 500-index så långt tillbaka som 1872 och hävdade att modellen var en fungerande ledande indikator för när börsen var övervärderad.

Till exempel var CAPE på 43, sin högsta nivå någonsin, i början av 2000 strax innan börserna kraschade. Men 2011 varnade Shiller p/e för att börserna var övervärderade för att de därefter skulle fortsätta stiga.

I nästa blogginlägg ska jag visa varför tillväxtföretag förtjänar sina höga p/e-tal.

/Jonas Bernhardsson

Hela serien om p/e-talet:

- Allt du behöver veta om p/e-talet

- Graham p/e

- Shiller p/e (CAPE)

- Tillväxtföretag och deras höga p/e-tal

- Peter Lynch och PEG-talet

- Tillväxt, avkastningskrav och tid styr p/e-talet

- Den magiska tabellen

- Tresiffriga p/e-tal

- Varning för höga p/e-tal

- Vad händer om tillväxten försvinner?

- Fler vinstmultiplar

- Vad är Enterprise Value?

- Nya tider – nya p/e-tal?

- Fair value, momentum och oscillation

Källa: Campbell, J. & Shiller, R. (1998) ”Valuation Ratios and the Long-Run Stock Market Outlook”. The Journal of Portfolio Management.