I förra blogginlägget visade jag varför tillväxtföretag förtjänar höga p/e-tal. När vinsten förväntas växa är en rationell investerare beredd att betala mer för dagens vinst, allt annat lika. Ju högre och mer uthållig tillväxt, desto högre p/e-tal.

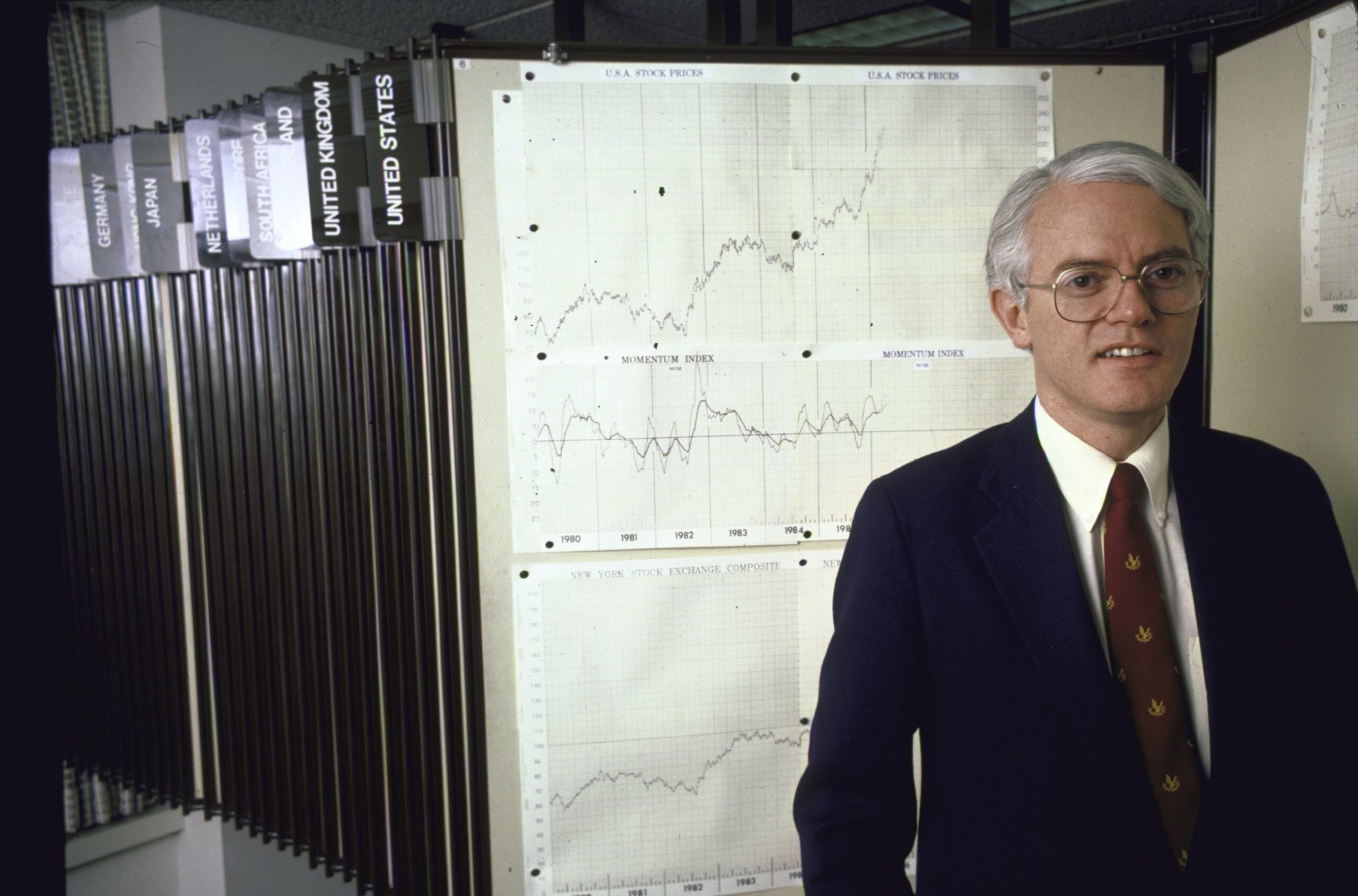

Men tillväxt får inte kosta hur mycket som helst. Det som tillväxtinvesterare letar efter är aktier med en bra relation mellan tillväxt och p/e-tal. Det kallas ofta för GARP – Growth At a Reasonable Price. Legendariske fondförvaltaren Peter Lynch blev känd för att arbeta med strategin.

Lynch delar in företag i sex olika grupper och beskriver dem utförligt i klassikern One Up On Wall Street, en bok som bör ingå i varje investerares bokhylla:

- Långsamt växande företag – slow growers – vars vinster växer i takt med BNP, ofta bra utdelning och direktavkastning.

- Växande företag – stalwarts – vars vinster växer stadigt med 10-12 procent.

- Snabbväxande företag – fast growers – små aggressiva företag vars vinster växer med 20 till 25 procent, kan bli ten-baggers. Stor risk.

- Cykliska företag – cyclicals – konjunkturkänsliga företag. Timing är viktig.

- Turnarounds – företag som har gått dåligt men som står inför en sannolik vändning.

- Företag med låg värdering av substansen – asset plays.

Lägg märke till att av sex olika företagstyper och investeringsstrategier är alltså hälften tillväxtföretag.

Genom att relatera aktiens p/e-tal med den förväntade vinsttillväxten – G för growth – får vi ett enkelt nyckeltal för att värdera tillväxtaktier. Ursprungligen var det Mario Farina som i slutet av 60-talet skrev om PEG-talet, som sedan blev känt när Lynch började använda det:

PEG-tal = P/e / G

Till exempel, en aktie med ett p/e-tal på 30 och en förväntad vinsttillväxt på 20 procent per år de närmsta åren får då:

PEG-tal = 30 / 20 = 1,5

Lynch menade att ett företag var rimligt värderat om PEG-talet motsvarade tillväxttakten och skriver så här i One Up on Wall Street:

”The P/E ratio of any company that’s fairly priced will equal its growth rate… If the P/E of Coca-Cola is 15, you’d expect the company to be growing at about 15 percent a year, etc. But if the P/E ratio is less than the growth rate, you may have found yourself a bargain. A company, say, with a growth rate of 12 percent a year and a P/E ratio of 6 is a very attractive prospect.”

Lynchs tumregel här ger alltså en väldigt försiktig värdering. Men han skrev detta på 80-talet med erfarenheter efter 70-talets nedtryckta värderingar. Idag är det svårt att hitta tillväxtaktier med p/e-tal under 10.

Men PEG-talet är ändå en enkel och praktisk tumregel. Ju lägre PEG-tal desto lägre värderat tillväxtföretag. Ett företag med 20 procent tillväxt och ett p/e-tal på 20 (PEG = 20/20 = 1) är en bättre placering på sikt än ett företag med tillväxt på 5 procent och ett p/e-tal på 10 (PEG = 10 / 5 = 2). Ofta används en prognosperiod för tillväxt på 3 till 5 år.

En tumregel enligt Lynch var att se upp med PEG-tal över 2, även när det handlar om företag med väldigt kraftig tillväxt. Lynch utvecklade även PEG-talet till att ta hänsyn till utdelningar.

I nästa blogginlägg ska jag påbörja ett fördjupat resonemanget kring hur höga p/e-tal kan motiveras utifrån tillväxt och avkastningskrav.

/Jonas Bernhardsson

Läs också: Peter Lynchs 6 investeringsstrategier

Hela serien om p/e-talet:

- Allt du behöver veta om p/e-talet

- Graham p/e

- Shiller p/e (CAPE)

- Tillväxtföretag och deras höga p/e-tal

- Peter Lynch och PEG-talet

- Tillväxt, avkastningskrav och tid styr p/e-talet

- Den magiska tabellen

- Tresiffriga p/e-tal

- Varning för höga p/e-tal

- Vad händer om tillväxten försvinner?

- Fler vinstmultiplar

- Vad är Enterprise Value?

- Nya tider – nya p/e-tal?

- Fair value, momentum och oscillation