Vad händer om tillväxten försvinner?

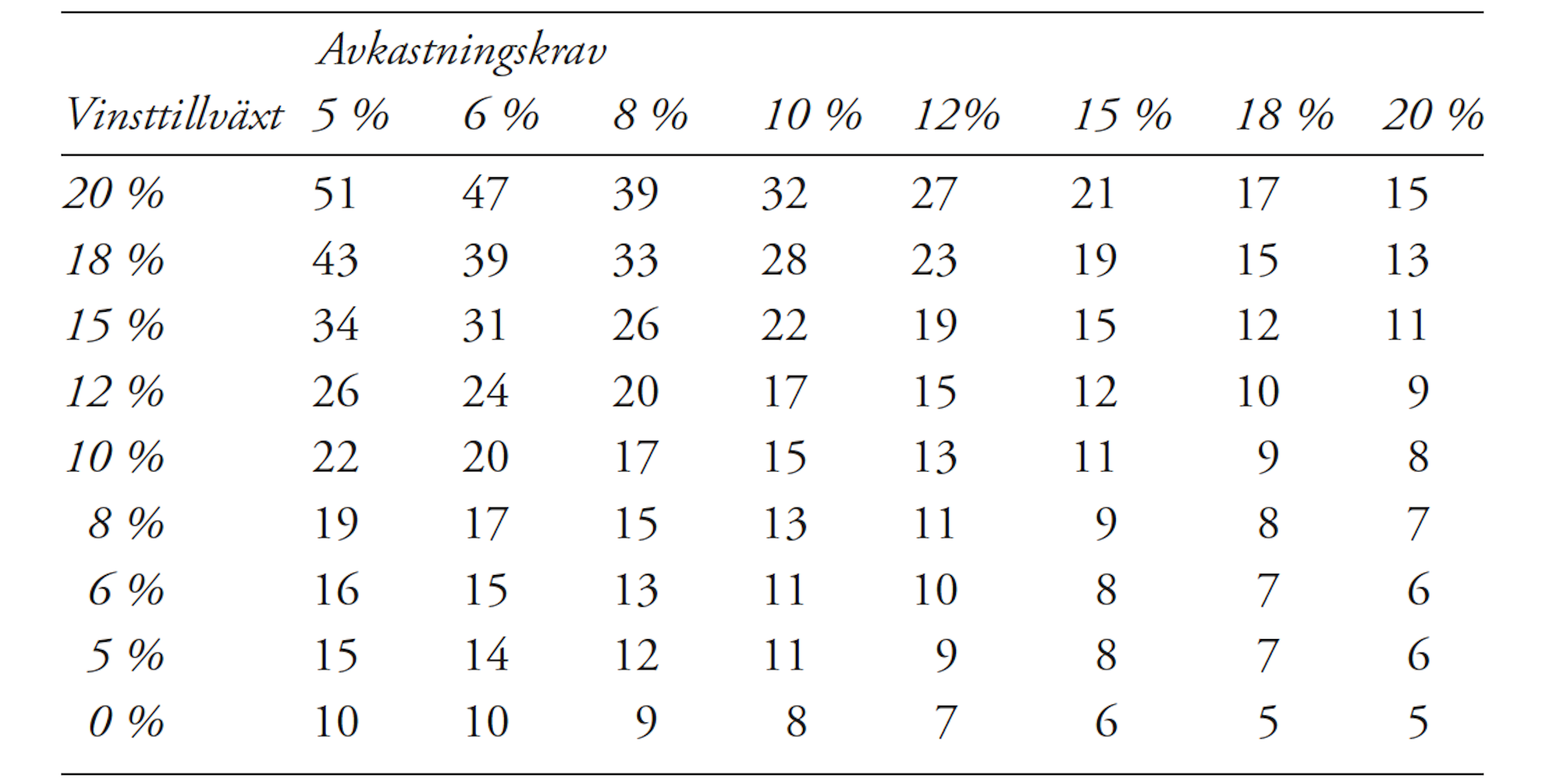

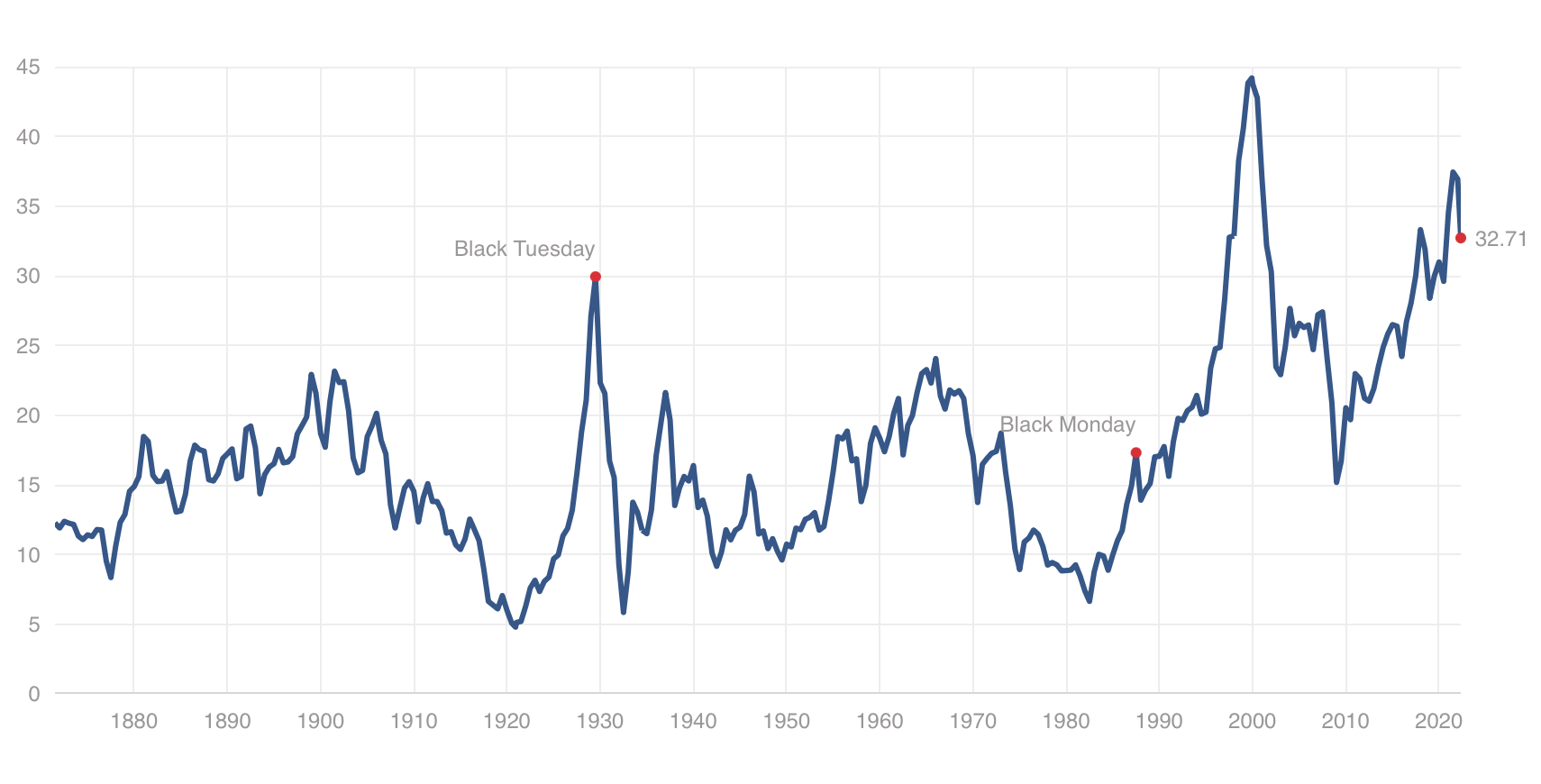

I förra blogginlägget varnade jag för höga p/e-tal. Även om tresiffriga p/e-tal går att räkna hem på pappret är det väldigt mycket som krävs för att en sådan värdering ska kunna försvaras. Det är inte omöjligt, men man bör vara försiktig, medveten om riskerna och ha järnkoll på företaget. Vad händer om tillväxten förvinner? Och då menar jag inte att tillväxten försvinner helt, utan snarare vad händer med värderingen om högt uppskruvade förväntningar på vinsttillväxt justeras ner? Tillväxtföretag med höga p/e-tal är inte helt överraskande extremt känsliga för förändringar i förväntad tillväxt. Även små förändringar kan få mycket stora genomslag i aktiekursen. I mars 2000 varnade ledningen för Hennes & Mauritz för ”en något lägre tillväxt framöver” och tillväxtmaskinens marknadsvärde rasade som en sten. Plötsligt såg slutraden i alla Excel-blad helt annorlunda ut och marknaden reagerade (och överreagerade) omedelbart. Kursen föll över 30 procent på en enda dag. För att förstå denna marknadsreaktion kan vi … Läs mer