När ränta-på-ränta inte fungerar

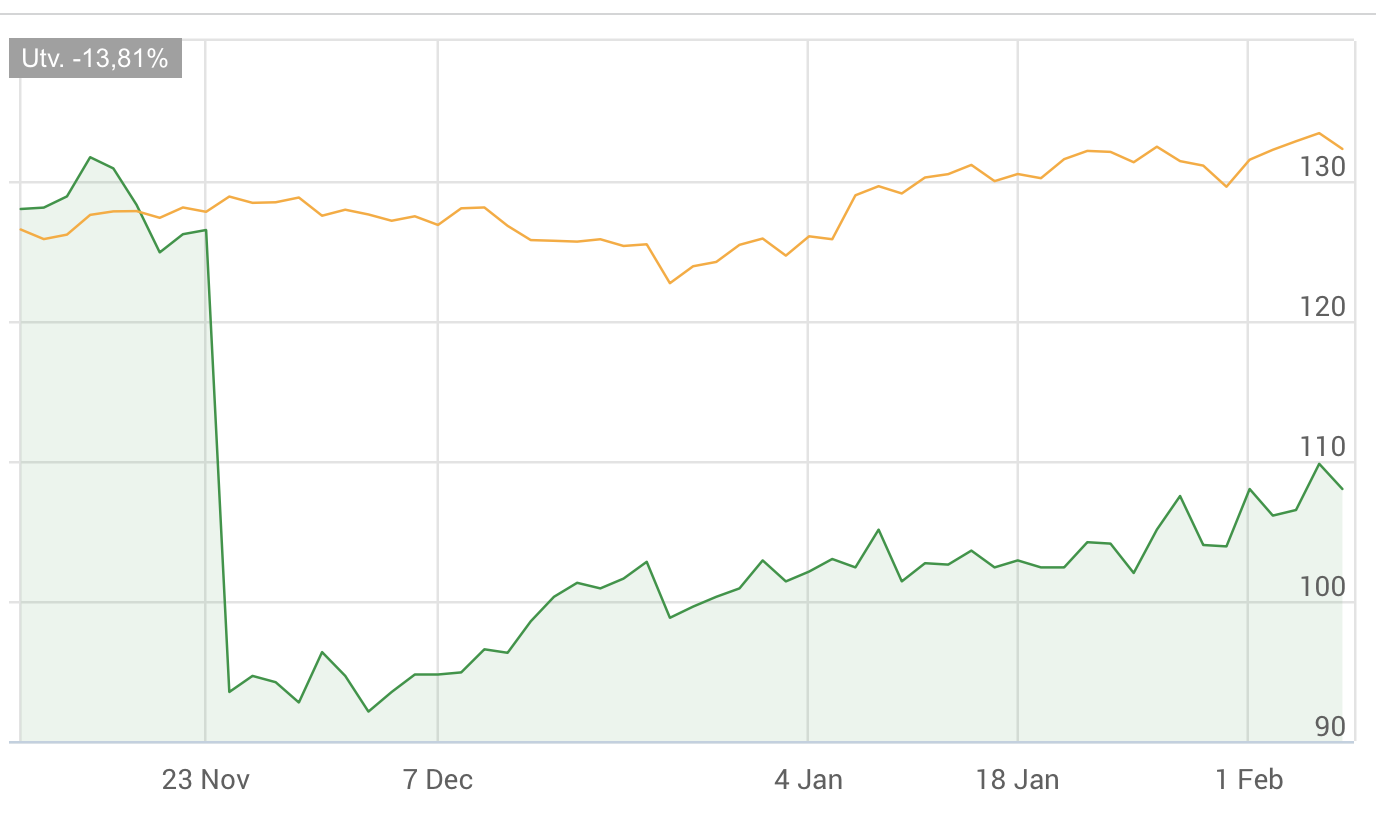

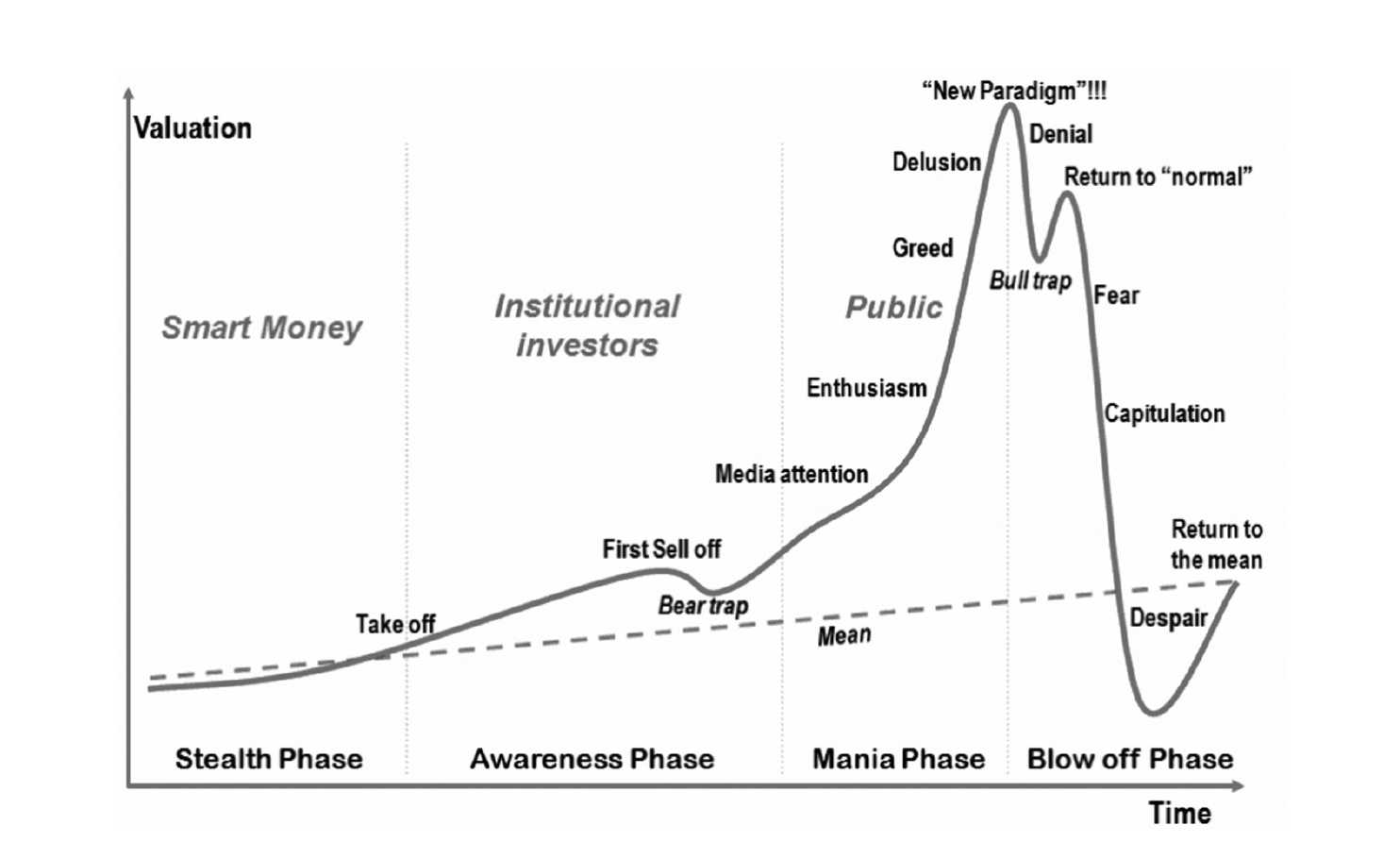

I en marknad som bara går upp – The Great Bull Market of Everything – fostras investerare att ta risk och metodiskt köpa dippen. Massiva stimulanser från världens centralbanker, stödköp och knarkarräntor eldar på. Ränta-på-ränta blir religion och det är bara en enkel matematisk räkneövning mellan dig, ditt månadssparande och din första miljon. Missförstå mig inte nu. Ränta-på-ränta är verkligen fantastiskt. Och börsens avkastning över tid är också fantastisk. Statistik visar att på lång sikt går börsen upp runt 6,5 procent realt (rensat för inflation) och runt 8 procent nominellt (med inflation). Den amerikanska börsen som har mer än 200 år av statistik visar tydligt vilken pengamaskin som börsen är. Även den svenska börsen uppvisar samma statistik. Så alla bör ha en del av sitt sparande på börsen. På lång sikt finns det inget som slår ett direktägande i värdeskapande verksamhet. Men många missförstår hur börsen fungerar på kort och även medellång sikt. Det stora raset i … Läs mer