Sharpekvot är ett mått inom modern portföljteori som mäter riskjusterad avkastning. Det är ett vanligt mått för att visa hur skicklig en fondförvaltare är. Nyckeltalet definieras som årlig överavkastning i procent dividerat med avkastningens standardavvikelse:

Sharpekvot = (rp – rf) / dp

där:

rp = aktieportföljens eller fondens avkastning

rf = riskfria räntan

dp = avkastningens standardavvikelse

Överavkastning definieras som portföljens avkastning som ligger över den riskfria räntan, ofta mätt som den långa marknadsräntan (t ex 10-åriga statsobligationer). Ju högre sharpekvot, desto bättre fondförvaltare eller investerare.

Till exempel, en aktiefond har en avkastning på 10 procent, riskfria räntan är 4 procent och standardavvikelsen i fonden är 15 procent. Sharpekvoten beräknas då enligt följande:

(10 – 4) / 15 = 0,40

En annan fond har en bättre avkastning, 12 procent. Men standardavvikelsen är samtidigt också högre, 25 procent. Sharpekvoten blir då:

(12 – 4) / 25 = 0,32

Ju högre sharpekvot, desto bättre. En sharpekvot över 1 är riktigt bra. I exemplet ovan har alltså den första fonden en bättre riskjusterad avkastning.

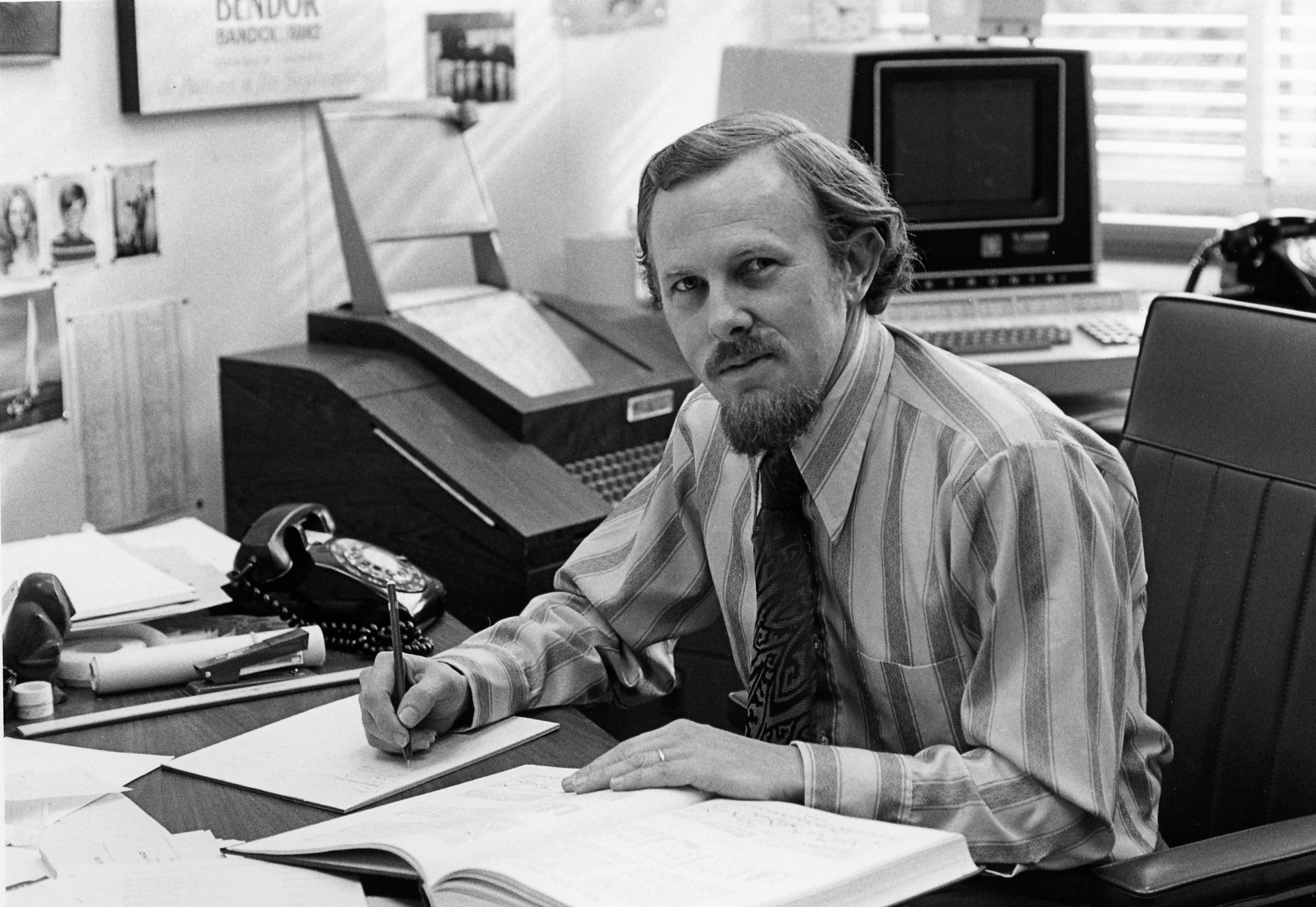

Nyckeltalet är uppkallat efter William Sharpe som fick nobelpriset för sin forskning inom området. Sharpekvot kallas ibland även för reward-to-variability ratio.

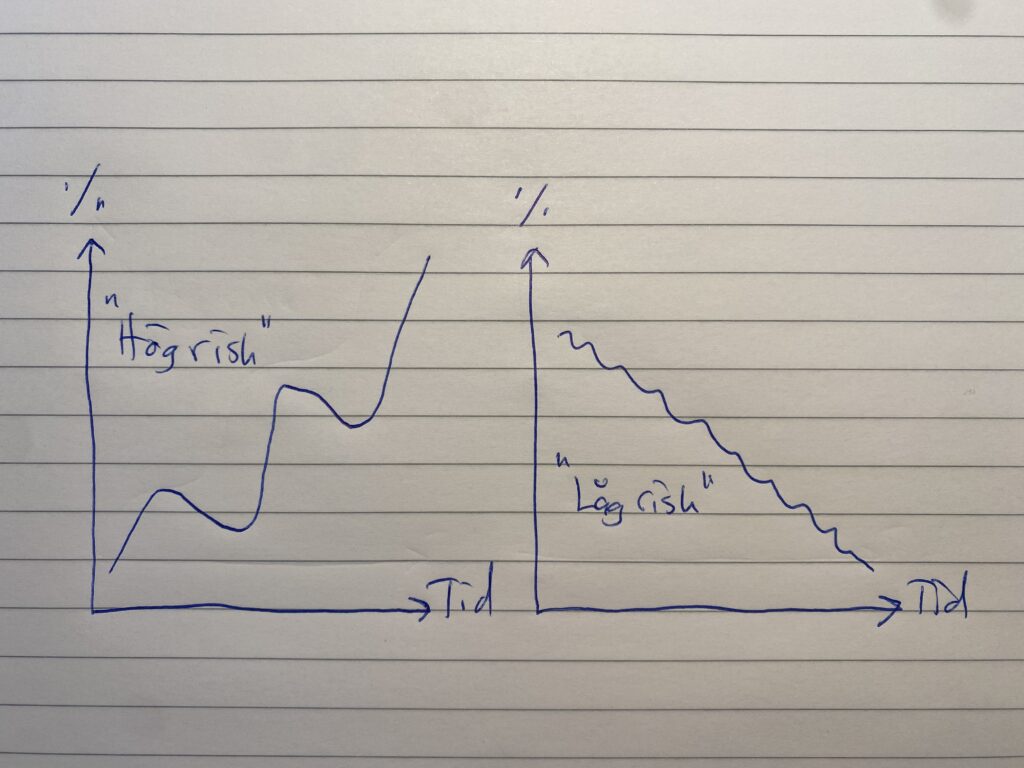

Sharpekvoten är ett tacksamt enkelt nyckeltal, men kan också kritiseras. Problemet är hur risk ska mätas. I modern portföljteori definieras risk som volatilitet, hur mycket en tillgångs kurs avviker från genomsnittskursen under en bestämd tidsperiod. Ofta använder man normalfördelningskurvan med en standardavvikelse. Kritiken går ut på att man ger samma vikt till upp- och nedgångar.

Jag har sammanfattat min egen syn så här:

Ta två portföljer, båda med samma linjära utveckling senaste tidsperioden. Portfölj A har avkastat +10% och Portfölj B –10%. Båda portföljerna anses dock ha samma risk då deras standardavvikelse är samma.

Som mått på risk är standardavvikelse tacksamt då det är enkelt att kvantifiera och därmed kan användas i beräkningar. Men samtidigt är det en otillräcklig syn på risk. Många av de stora investerarna ser på risk på ett helt annat sätt. Buffett menar att risk är sannolikheten att något oönskat ska inträffa, därför är det av yttersta vikt att lära sig allt om sina investeringar. Risk uppstår när du inte vet vad du sysslar med.

Hur ser du på risk? Och vad har du för sharpekvot?

/Jonas Bernhardsson

Läs också:

• Vem är William Sharpe?

• Läs om Warren Buffett i Investera som mästarna

Fotografi: William Sharpe, Nobelpristagare (1990)