P/s-talen på börserna printar nya all-time-high. Börsvärdena på bolagen i relation till bolagens försäljning drar alltså iväg. Innebär det att börsen är övervärderad? Vi kanske har en bubbla? Kanske, men i vanlig ordning är det inte riktigt så enkelt att en enskild indikator ger hela bilden.

Hand i hand med skenande p/s-tal har även p/e-talen dragit iväg. Det som historiskt har pendlat runt p/e 15 med tydlig återgång till medelvärdet – reversion to mean – ligger nu betydligt högre. P/e 20 är det nya p/e 15. Bara en sådan sak som nollräntor motiverar högre vinstmultiplar, allt annat lika. Nu kan vi ta det till nästa nivå. P/s 15 är det nya p/e 15. Vad menar jag med det?

När bolag med tvåsiffriga och även tresiffriga p/s-tal fortsätter att rusa finns det anledning att reflektera lite över vad som sker. Vad kan motivera att ett bolag får ett värde som är mer än hundra gånger sin försäljning? Det uppenbara svaret är framför allt nya bolag som ligger i startgroparna med en stark förväntad försäljningsökning framför sig i många år. De kommer att få, och ska ha, de här värderingarna. En del av dessa kommer att visa sig vara rena förhoppningsbolag – säljer man drömmar behövs som bekant inga p/e-tal – medan andra kommer att leverera. Lever bolagen inte upp till förväntningarna kommer värderingen att nyktra till.

Det andra scenariot är lite mer komplext. Höga p/s-tal behöver inte vara kanariefågeln i gruvan. Vi kanske trots allt befinner oss mitt uppe i ett paradigmskifte – ett ord jag annars anser att man ska använda med mycket stor försiktighet – och att det faktiskt är annorlunda den här gången? I alla fall ett tag. Det jag pratar om är naturligtvis de nya bolagen med digitalt skalbara affärsmodeller som får häpnadsväckande vinstmarginaler. Inte bara det, de lyckas också växa explosivt med bibehållna eller till och med stigande marginaler.

Med andra ord, bolagets vinstmarginal kommer att avgöra vad en rimlig värdering av dess försäljning bör vara. Därefter behöver vi i vanlig ordning också addera förväntad tillväxt, uthållighet i tillväxt, avkastningskrav m m för att göra en värdering.

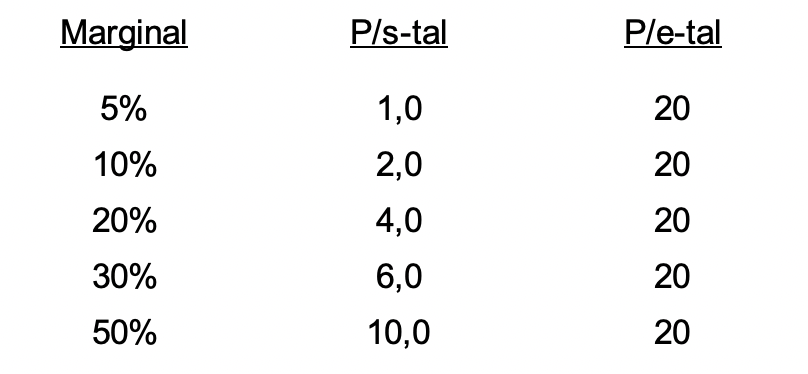

För att visa vad jag menar har jag gjort en enkel tabell där man kan se hur olika vinstmarginaler förtjänar olika p/s-tal.

Till exempel, ett bolag som omsätter 100 Mkr och har en vinstmarginal på 5 procent kommer ha ett resultat på 5 Mkr. Med en värdering på 100 Mkr innebär det att p/s-talet är 1 (100/100) och p/e-talet är 20 (100/5). Ett annat bolag med samma omsättning på 100 Mkr men ett bolagsvärde på 1 000 Mkr kan försvara ett p/s-tal på 10 och ha samma p/e-tal på 20 (1 000/50) om vinstmarginalen är 50 procent.

De investerare som såg det här tidigt har naturligtvis i vanlig ordning tjänat en massa pengar. Speciellt om de kunde sina bolag och hade disciplin nog att fortsätta ha conviction trots att värderingarna såg ut att dra iväg.

Kommer marginalerna att erodera när branscher mognar och konsolideras? Ja, så brukar det vara. Höga marginaler lockar till sig nya aktörer och när kampen om marknadsandelar intensifieras sjunker marginalerna. Det som avgör hur stor denna kraft kommer att bli har att göra med faktorer som inträdesbarriärer/vallgravar – eller moats som många kallar det idag – och andra konkurrensfaktorer. Michael Porter beskriver det bra i sin klassiska modell för konkurrens.

Så har det i alla fall varit. Vilket inte nödvändigtvis behöver innebära att så kommer det att bli. Nya affärsmodeller, där digital skalbarhet och en globalt tillgänglig marknad ställer saker på ända, gör att man kan behöva vara försiktig med att dra alltför snabba slutsatser.

Talesättet Fighting the last war är en lärdom för investerare. Gamla generaler är ofta väl förberedda på att utkämpa det senaste kriget och använda sina ackumulerade erfarenheter. Problemet är att nästa krig inte kommer se ut som det gamla. Samma sak ser vi inom näringsliv och finansiella marknader. Recency bias är en så kallad kognitiv bias som innebär att man antar att den senaste tidens utveckling kommer att fortsätta i framtiden.

Frågorna vi behöver ställa oss är följaktligen om vi tror att det är sannolikt att nya aktörer kan slå undan benen på dominerande bolag som Amazon, Facebook, Google för att nämna några typiska och välbekanta exempel. Hur starka är vallgravarna och lojaliteten till varumärken och hur kostsamt är det för nya aktörer att utmana branschledarna?

I slutändan vinner verkligheten alla debatter. Antingen stiger vinster och kassaflöden för att möta värderingar. Eller så faller värderingar för att möta vinster och kassaflöden, om dessa inte orkar lyfta enligt förväntningar. Eller en kombination av båda. Time will tell.

/Jonas Bernhardsson

Läs också: