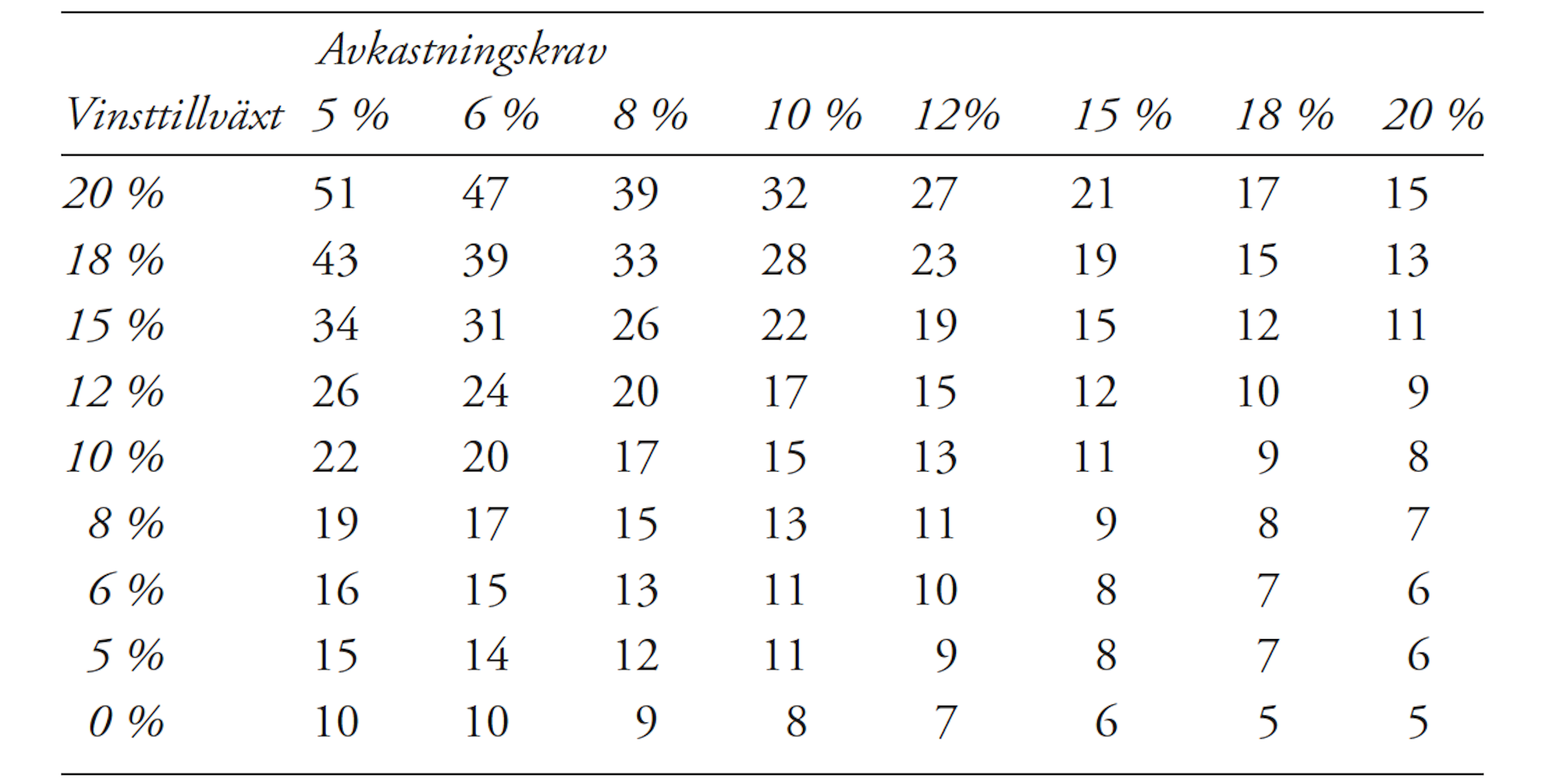

I förra blogginlägget visade jag hur tillväxt, tid och avkastningskravet hos investeraren styr vilket p/e-tal som är en rimlig värdering. Det ska jag här sammanfatta i vad jag kallar för den magiska tabellen.

Genom att använda tekniken med att diskontera kan vi beräkna nuvärdet av ett företags framtida vinster, givet tillväxt och längden på tillväxten. Även avkastningskravet påverkar; ju högre avkastningskrav, desto lägre nuvärde och tvärtom.

Benjamin Graham ansåg att ett företag utan tillväxt var rimligt värderat om p/e-talet var 8,5. Jag visade att ett p/e-tal på 8,5 motsvarar nuvärdet av 15 årsvinster med ett avkastningskrav på 8-10 procent. En rimlig värdering, med andra ord.

Osäkerheten är naturligtvis väldigt hög. Som investerare känner vi inte tillväxttakten, förändringar i tillväxttakt och hur länge tillväxten håller m m. Men vi kan ändå göra rimliga antaganden och använda en säkerhetsmarginal.

Jag brukar använda tabellen ovan för att stämma av p/e-tal. Tabellen visar vilket p/e-tal som är fundamentalt motiverat med antaganden om vinsttillväxt och avkastningskrav, baserat på 15 års livslängd.

Oftast brukar avkastningskravet ligga på 8–10 procent. Börsens långsiktiga avkastning är ungefär 8 procent, och vill man lägga till en riskpremie kan man använda 10 procent. Finns ingen större anledning att krångla till det mer än så i de flesta case. En livslängd på 15 år kan tyckas vara både för snålt och för optimistiskt. Det är inte ofta som företag uppvisar kraftigt tillväxt under så lång tid (även om det definitivt förekommer). Och samtidigt så avtar nuvärdet av årsvinster (kassaflöden) kraftigt med tid; ju längre fram i tid som vi diskonterar vinster, desto mer försvinner. Så 15 år är en ganska bra kompromiss.

Jag brukar använda tabellen så här. Om jag tittar på ett företag med ett högt p/e-tal på till exempel 30–40 ser jag i tabellen att det som krävs för att motivera den värderingen är en årlig vinsttillväxt på 20 procent under 15 år (avkastningskrav 8–10 procent). Där visar tabellen p/e-tal på mellan 32 till 39. Det är höga förväntningar, men absolut inte orimliga. Är förväntad tillväxttakt högre (än 20 procent) eller längre (än 15 år) så är det positivt såklart.

Ett företag som förväntas växa med 15 procent de närmaste 15 åren förtjänar ett p/e-tal på 22 till 26. Och så vidare.

Jag tycker man ska vara försiktig med att tillämpa alltför matematiska beräkningar för att värdera företag, eftersom osäkerheten i antaganden är hög. I grunden ligger din övertygelse – conviction – som investerare att företaget konkurrensfördelar och värdedrivare kommer skapa tillväxt över tid. Det är det svåra arbetet, resten är ganska enkel matematik.

Benjamin Graham berättade en gång att om det fanns en kristallkula som kunde visa honom vad ett företag skulle ha för vinster de närmaste 10 åren skulle han värdera det på baksidan av ett frimärke. Det tycker jag är en sund inställning.

/Jonas Bernhardsson

I nästa blogginlägg ska jag undersöka vad som krävs för att motivera tresiffriga p/e-tal.

Boktips: Investeraren – allt du behöver veta om finansmarknaden

Hela serien om p/e-talet:

- Allt du behöver veta om p/e-talet

- Graham p/e

- Shiller p/e (CAPE)

- Tillväxtföretag och deras höga p/e-tal

- Peter Lynch och PEG-talet

- Tillväxt, avkastningskrav och tid styr p/e-talet

- Den magiska tabellen

- Tresiffriga p/e-tal

- Varning för höga p/e-tal

- Vad händer om tillväxten försvinner?

- Fler vinstmultiplar

- Vad är Enterprise Value?

- Nya tider – nya p/e-tal?

- Fair value, momentum och oscillation

För att undanröja alla tvivel; vinsttillväxen är Y-axel och avkastningskravet är X-axel.? Eller?

Stämmer. /J

Vad utgår tabellen från? Vilken formel är det som kalkylen baseras på?

Här hittar du:

https://www.investeraren.se/tillvaxt-och-avkastningskrav-styr-p-e-talet/

Med vänlig hälsning,

/Jonas

Hej! Undrar om P/E-talen i den ”magiska tabellen” syftar på pris i förhållande till dess resultat efter skatt (nettoresultat), UTAN att justera för skulder. Alltså att P/E-talet inte tar hänsyn till nettoskuld eller andra finansieringskostnader som kan påverka ett företags värdering.

Hälsningar,

Carl

P/e-talen i tabellen beräknas på resultat efter skatt. Med andra ord är finansieringskostnader med. Men, som du nämner, utan att justera för skulder. Det är alltså inte enterprise value.