Säkerhetsmarginal

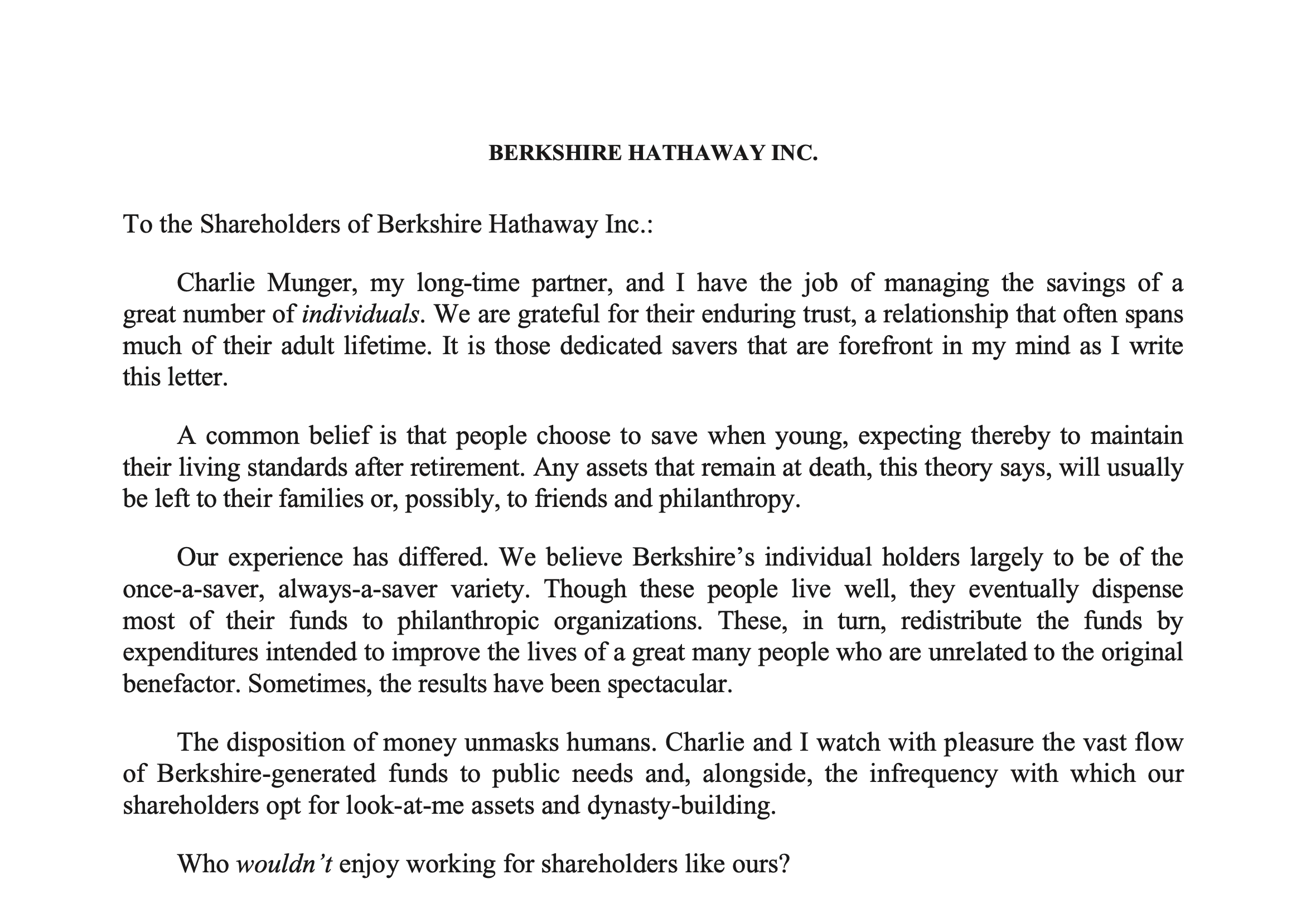

Bland alla beräkningsmodeller för att värdera företag och tillgångar finns det ett förhållningssätt som är så löjligt enkelt att det ofta missförstås eller negligeras helt: margin of safety – säkerhetsmarginal. Lär dig värdeinvesterarnas enklaste regel. Uttrycket kommer ursprungligen från Benjamin Graham, urfadern till fundamental aktieanalys. År 1934 publicerade han tillsammans med David Dodd tegelstenen Security Analysis. I boken introducerar författarna begreppet inneboende värde – intrinsic value – och förklarar att en investerare ska bara investera i aktier som handlas med god marginal under detta värde. Med andra ord, aktiekursen ska vara rejält lägre än företagets inneboende värde. Skillnaden mellan en investerings beräknade värde och dess pris (aktiekurs) kallade Graham för säkerhetsmarginal – margin of safety. Han beskrev begreppet utförligt i kapitel 20 i boken The Intelligent Investor. Graham menade att det var en av de viktigaste hörnpelarna i framgångsrik investering. Warren Buffett brukar påminna oss om att Grahams enkla tankar om säkerhetsmarginal är en grundläxa som alla investerare behöver lära sig (och … Läs mer