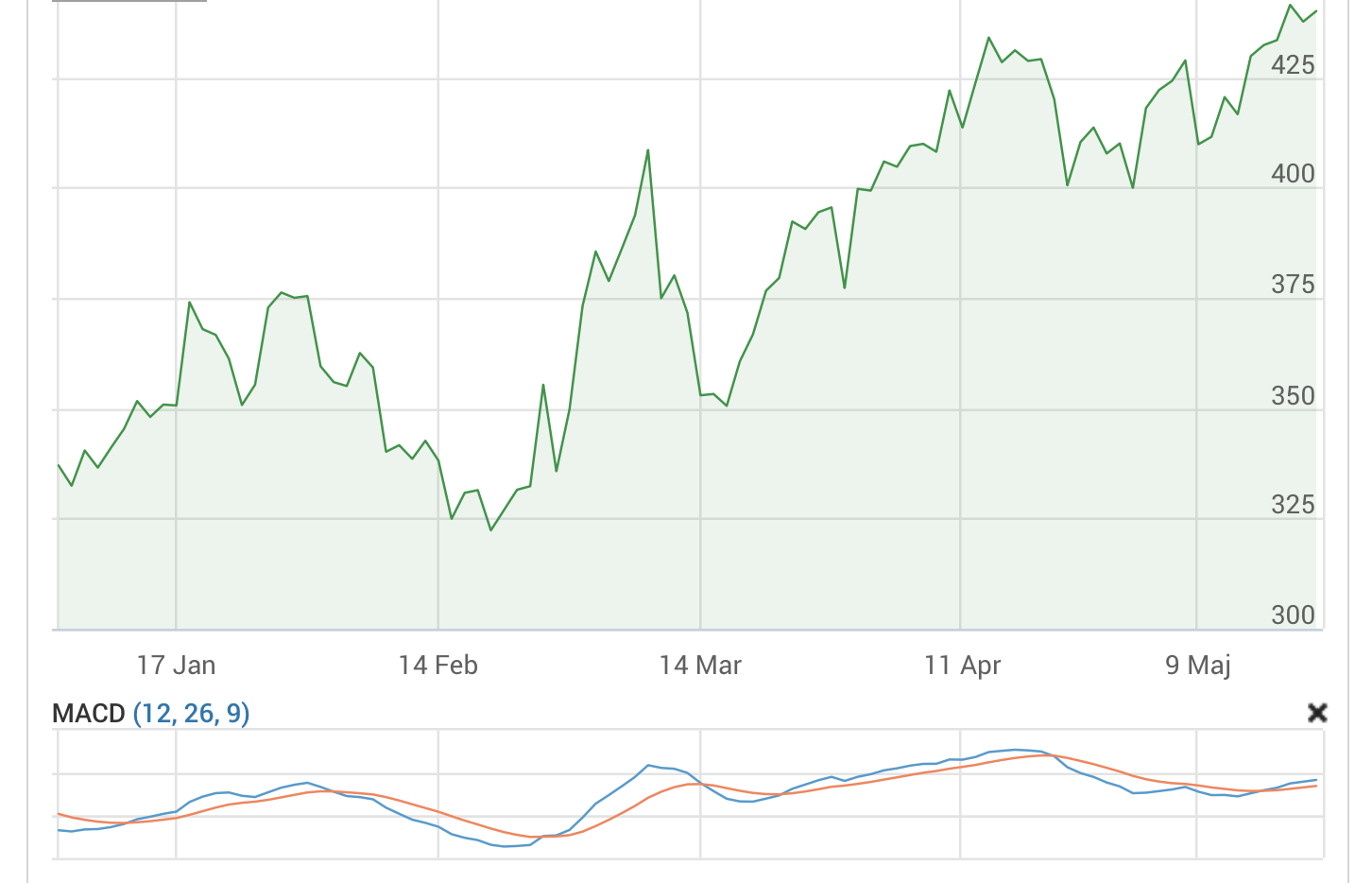

I förra blogginlägget gick jag genom stochastic, en klassisk momentumindikator och oscillator. Nu är det dags för Moving Average Convergence/Divergence. Indikatorn påminner mycket om oscillator, som jag gick genom i detta blogginlägg och utvecklades av Gerald Appel i slutet av 1970-talet.

Indikatorn visar skillnaden mellan ett snabbt och ett långsamt exponentiellt glidande medelvärde (EMA). Skillnaden mot oscillator är alltså att Moving Average Convergence/Divergence använder EMA (exponentiellt glidande medelvärde) istället för SMA (enkelt glidande medelvärde).

Som standardvärden används oftast EMA-12 och EMA-26 som tillsammans bildar MACD-kurvan, men man kan även använda andra tidsperioder. Dessutom visas en signallinje (EMA-9) som är 9-dagars viktat glidande medelvärde för MACD-kurvan.

Kurvorna definieras enligt följande:

MACD = 12-dagars EMA – 26-dagars EMA

Signalkurvan = 9-dagars EMA på kurvan ovan

Ibland ritas även en baslinje eller nollinje. Indikatorn används på lite olika sätt. Här är två vanliga tillämpningar:

- När MACD bryter upp genom signallinjen (EMA-9) är det en KÖP-signal.

- När MACD bryter ner genom signallinjen (EMA-9) är det en SÄLJ-signal

En annan vanlig tillämpning är att leta efter divergenser. En divergens uppstår när dagskursen noterar högre toppar, men MACD uppvisar fallande toppar. Det är ett tecken på trendbrott för att kursen ska vända ner. Och motsvarande för när dagskursen faller men MACD stiger.

Detta avslutar genomgången av de vanligaste indikatorerna för momentum och oscillation. Jag inser nu att jag har använt begrepp som enkelt och exponentiellt glidande medelvärde utan att förklara vad det är. Det är inte rocket science, men i nästa blogginlägg ska jag visa hur det fungerar.

/Jonas Bernhardsson

Hela serien om momentum:

- Allt du behöver veta om momentum

- Den enklaste momentumindikatorn

- Rate of change (ROC)

- Vad är oscillation?

- Oscillator/prisoscillator

- Relative Strength Index (RSI)

- Stochastic

- MACD

- Glidande medelvärde

- Bollinger-band

- Fungerar momentumstrategier?

- Baksidan med momentumstrategier

- Fair value, momentum och oscillation